Автор: Юрист сайта Ольга Константинова

Данная форма предназначена для подачи сведений по всей организации. В таких квартальных отчетах следует отразить весь доход, который выплачивался физическим лицам и предоставить по месту регистрации ИП или организации.

Назначение документа

В этой бумаге указывается, сколько именно сумм было удержано, то есть работодателями с подчиненных, и на основании этого производится перевод средств от имени людей в фонды.

Таким образом, налоговики понимают, с какого фактического дохода, за что и в каком размере поступают средства, и от чьего имени необходимо отмечать поступления. Это позволяет следить за уплатой подоходного сбора и оперативно реагировать на его отсутствие.

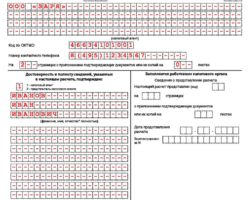

Как выглядит пошаговый образец заполнения формы с последними изменениями

Формирование 6-НДФЛ должно производиться по каждому ОКТМО в отдельности, и если на одной странице не хватает места для всех показателей, то создается нужное их количество.

Как правильно заполнить 6-НДФЛ в 2018 году для чайников: в титульном листе, нужно указать код 21 в поле с периодом представления, если составление происходит за 1 квартал, при этом налоговый период будет представлен годом, который в данном случае — 2018.

В разделе 1 строки 010-050 следует заполнять отдельно по каждой ставке, и делается это по нарастающей с начала года. Сведения в строки 060-090 пишутся только на первом листе первого раздела, суммируя по каждой ставке.

В разделе 2 указываются сведения из последнего квартала периода.

Титульный лист

В него включается информация о том, кто является налоговым агентом, а также какие должностные лица участвуют при его создании.

В верхней части отражается ИНН и КПП предприятия, а также номер страницы, далее вводятся непосредственно данные:

- номер корректировки;

- время предоставления, отраженное в виде кода и налогового периода;

- код налогового органа и место нахождения;

- наименование компании и код ОКТМО;

- контактные данные;

- количество листов и копий.

Далее на листе вводятся ФИО и статус лица, которое подтверждает сведения в бумаге и участвовало в ее заполнении.

Ставится подпись и дата заполнения, а также название документа, который подтверждает наличие у представителя полномочий. Правая часть отведена для сотрудника ФНС, который также вводит свою внутреннюю информацию.

Раздел 1

В первом разделе вводятся обобщенные показатели, в числе которых НДФЛ. Если сотрудник — гражданин России, то для него устанавливается ставка в 13%, а за иностранца с патентом необходимо отчислять 30%.

Если в компании применяется два типа налоговых сборов, то следует заполнить один листок по первому, а второй начать заполнять уже по другому типу.

В первом разделе указывается:

| 010 | Ставка, сформированная для подоходного налога |

| 020 | Зарплата, которая предоставляется человеку по условиям трудового договора |

| 025 | Отражаются дивиденды |

| 030 | Сумма вычетов по всем сотрудникам |

| 040 | Сумма рассчитанного сбора |

| 045 | Количество удержанного из дивидендов |

| 050 | Авансовые платежи |

| 060 | Сколько в целом трудится людей в компании |

| 070 | Размер по всем ставкам |

| 080 | Средства, которые не были удержаны |

| 090 | Количество возвращенного налога итогом |

Часть 2

Второй раздел заполняется информацией о том, когда и сколько было получено доходов, и какой уровень государственных перечислений был взят со всех сумм.

Для этого используются соответственно строчки 100, 110, 120 и 130, а строка под номером 140 оговаривает конкретный сбор, который удерживается с человека.

Кто оформляет

Налоговая инспекция обязала сдавать документацию по бланку 6-НДФЛ все организации и ИП, которые имеют статус работодателей, даже если подчиненный в штате один.

Другими словами, эту форму должны составлять и подавать те, которые составляют и бланк 2-НДФЛ.

На предприятии должен быть главбух, который официально назначен на эту должность и владеет как знаниями, так и навыками ведения финансовой отчетной документации. Если его нет, то задачу может выполнять руководитель или нанятый специалист.

Срок сдачи

6-НДФЛ сдается не позже последнего дня месяца, следующего за отчетным периодом. То есть, если сдается за полугодие, то последним сроком будет 31 июля 2018 года.

За 9 месяцев, то есть за 3 квартал, следует подать отчеты в ФНС не позже, чем 31 октября. За год можно не позже конца января.

Что запрещено при составлении документа

Нельзя пользоваться ручкой любого цвета, кроме черного, фиолетового или синего.

Также необходимо позаботиться о прочерках в тех ячейках, которые не могут быть заполнены информацией, по причине ее отсутствия. При цифровых значениях, если данные не нужно вносить, ставится цифра 0.

Способ предоставления

Вид отчетности может быть как бумажным, так и электронным. Когда в фирме более 25 человек, то действует правило, по которому документ сдается только в электронном формате.

Куда сдается

Отсылать нужно в ФНС на территории, на которой зарегистрирован работодатель.

По обособленному подразделению

Если человек получил доход от обособленного подразделения компании, которое имеет собственное руководство и внутренние документы, его работодатель будет сдавать бумаги по местонахождению этого филиала.

Ведь у него есть своя регистрация, но при получении одновременных доходов и от главной организации, и от отдельных ее подразделений, нужно подавать 6-НДФЛ во все ФНС, которые обслуживают компанию.

При смене места нахождения

Если посреди налогового периода организация поменяла место регистрации, к примеру переехала в другой город, то она должна там стать на учет. При этом заполняется два отчета: один до даты переезда, а второй – после. Сдаются они в старую и новую инспекцию соответственно, а коды ОКТМО, отражающие местонахождение, также меняются.

Штрафы

Если расчет был просрочен, то за каждый месяц задержки будет начисляться по 1000 рублей. Полагается взыскание, если в документе имеются ошибочные данные, и они не были исправлены до обнаружения налоговиками.

Тогда за каждый отчет организацию оштрафуют на 500 рублей, а руководитель получит еще одно взыскание на уровне 300-500 рублей.

Еще одним поводом для наложения санкций будет сдача отчета на бумаге, когда это нужно было сделать в электронном виде, тогда будет назначено 200 рублей штрафа, а если его не переделали вовремя, то также будет считаться просрочка.