Автор: Юрист сайта Ольга Константинова

Взносы индивидуальных предпринимателей – это перечисления на личное и медицинское страхование, которые впоследствии формируют пенсионные выплаты.

Главные аспекты

Чтобы обеспечить наличие обязательного минимума, на законодательном уровне введено внесение платежа ИП за себя исходя из МРОТ.

Они подлежат обязательной оплате также и в ситуации, когда деятельность приостановлена, дохода нет, а убытки растут.

К исключениям относится:

- Декретный отпуск по уходу за ребенком до 1,5 лет.

- Отпуск по уходу за ребенком-инвалидом, инвалидом 1 группы, за человеком старше 80 лет.

- Во время прохождения службы в армии по призыву.

- Выезд за границу с мужем (женой), который находится на дипломатической или консульской должности.

- При проживании с супругом, осуществляющим военную службу в месте, которое не позволяет вести предпринимательскую деятельность.

Начисление для всех категорий ИП происходят по единому принципу. Это касается также:

- инвалидов;

- пенсионеров;

- многодетных семей;

- малозащищенных слоев населения.

Куда платить

Направляются взносы ИП за себя в налоговую службу по месту постановки на учет. Если нужно перечисление денег по профтравматизму, то они производятся отдельно в Фонд социального страхования.

Сроки уплаты средств

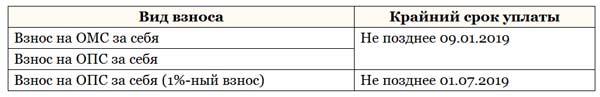

Последней датой установлен 31.12.2018 г. То есть, это не может быть следующий день после указанного числа.

Сроки внесения платежа:

Важно! За просрочку времени оплаты начисляется пеня (ст. 75 НК РФ). Нужно следить за правильностью проводимых расчетов, отсутствием ошибок, занижений, так как возможно получение штрафа в размере 20 – 40 % от платежа, который не был оплачен (ст. 122 НК РФ).

Взносы ИП за себя

Размер фиксированных платежей за себя для предпринимателей РФ на 2018 – 2020 г.г.:

| Название платежа | Год, сумма в руб. | ||

| 2018 | 2019 | 2020 | |

| Пенсионное страхование | 26 545 | 29 354 | 32 448 |

| Медицинское | 5 840 | 6 884 | 8 426 |

| Всего | 32 385 | 36 238 | 40 874 |

Плюсом к фиксированным платежам ИП с доходом за год выше 300 000 руб. является внесение в ПФР 1 % от суммы взноса. К требованию не относятся те, кто занимается сельским хозяйством.

Для выполнения платежей определены правила:

- Взносы перечисляются в территориальное ИФНС.

- Еще один процент при необходимости перечисляется отдельным платежом, в котором указывается и другой КБК.

- Сумма пропорциональна пройденным месяцам.

- Ежеквартальные необязательно должны быть оплачены равными частями. Такой вариант могут использовать при ЕНВД. При УСН лучше оплатить основной платеж в тот период, когда планируется наибольшая прибыль.

- Перечисления разрешается выполнять со своего счета без привязки к конкретному банку.

- Оплачивается вся сумма с копейками.

Расчет размера поквартальных взносов

Сделать расчет можно и онлайн, воспользовавшись соответствующим сервисом. Порядок действий:

- Определить вид взноса, по которому следует рассчитать пеню.

- Установить последнюю требуемую дату оплаты.

- Поставить точную дату.

- Отразить сумму налога по просрочке уплаты по которой будет рассчитываться пеня.

После введения всех данных производится автоматический расчет с подробным предоставлением схемы.

Что считают доходом

Это общий денежный оборот, который предприниматель получает за определенный промежуток времени.

Таким образом, для ИП он имеет такой вид:

| Для УСН 6% | Это вся часть за текущий год, которая не требует отнимания расходов |

| Для УСН 15% | Также доходы с расходами |

| Для ПСН | Планируемая годовая прибыль по патенту |

| Для ЕНВД | Вмененная прибыль за год |

| УСН + ПСН | Получается суммированием двух вариантов дохода |

Льготы

Законом не предусмотрены варианты скидок, пониженных ставок в отношении налогов по взносам для ИП.